US markets

Щитаю, надо похвастаться!

- 14 октября 2021, 15:27

- |

В преддверии сезона отчетностей за 3К 2021 решил подвести итоги полутора месяцев с последнего отчета о результатах.

Собссссна:

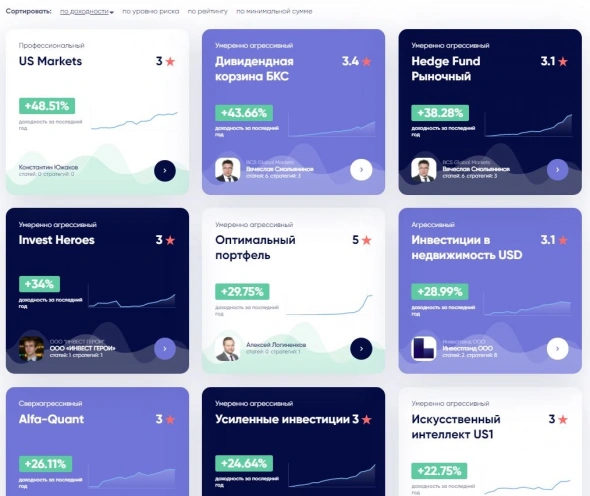

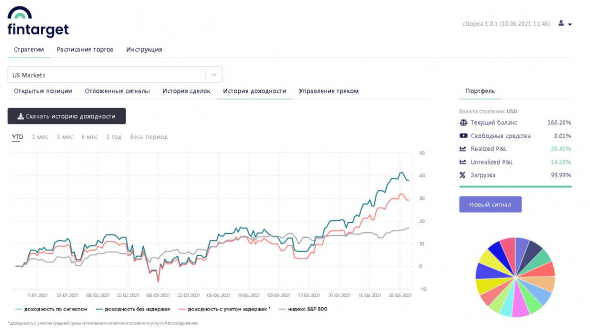

Наша флагманская стратегия US Accelerated (на сайте БКС до сих пор отображается рабочее название US Markets) возглавила хит-парад из 45 стратегий сервиса автоследования Fintarget. Доходность за последние 12 мес. составила 49% (т.е. 63% за вычетом нашего 20% success fee), средняя аннуализированная доходность с момента запуска в июле 2020 — 41%.

Учитывая, что мы инвестируем преимущественно в технологические компании, которые в этом году несколько раз жестко распродавали, считаем результат вполне достойным.

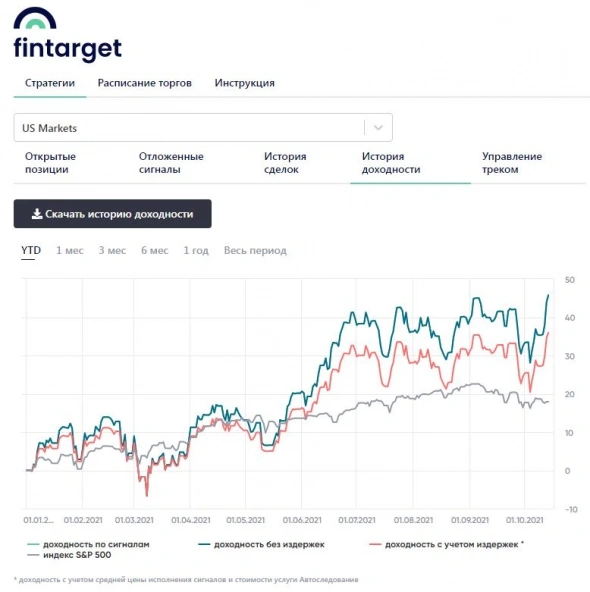

Доходность YTD с начала года составила 36% (46% минус комиссия 20%), график представлен ниже. Местами он довольно валидольный)

( Читать дальше )

- комментировать

- 598

- Комментарии ( 12 )

Грааль забесплатно 4. Практический фундаментальный анализ

- 08 сентября 2021, 21:46

- |

Друзья, всем привет!

Несколько недель назад мы публиковали статью, посвященную фундаментальному анализу. Мы старались изложить тему как можно более предметно, но отдаем себе отчет, что местами все равно приходилось ограничиваться общими формулировками. Чтобы более наглядно связать теоретические выкладки с практикой, мы решили на примере компании Twilio детально описать весь процесс фундаментального анализа.

В итоге получился лютый лонгрид, но, надеюсь, желающим погрузиться в дебри фундаментального анализа такой формат будет интересен и полезен.

Twilio: Рекордные убытки ради рекордного роста

Ключевые инвестиционные тезисы:

- Twilio — лидер быстрорастущего рынка платформ для коммуникаций, total addressable market в 2023 г. может достигнуть $110 млрд

- Компания демонстрирует высокие темпы роста спустя 1.5 года после пандемии, уверенно опережая прогнозы как аналитиков, так и менеджмента

( Читать дальше )

Результаты за август 2021

- 01 сентября 2021, 20:14

- |

Всем привет!

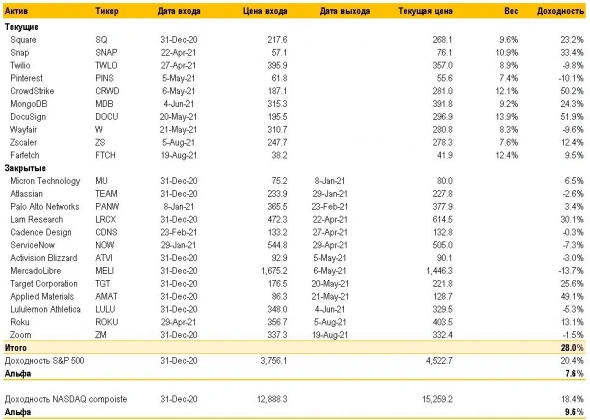

Настало время подвести итоги августа. Отчетный период не был богат на события, и в целом акции в нашем портфеле, показав уверенный рост в мае-июне, легли в боковик.В середине июля стартовал сезон отчетностей за 2К 2021, из нашего портфеля уже отчитались почти все компании. В портфеле всего два изменения:

- 5 августа выбыл Roku с плюсом в 13% с начала года. Его место занял Zscaler (+12% с 05.08.2021)

- 19 августа выбыл Zoom с небольшим убытком -1.5% с начала года. Его место занял Farfetch (+9.5% c 19.08.2021), который уж очень красиво падал весь август.

C 31 июля наш портфель прибавил 1.2% стоимости, доходность YTD составила 28.0%, что на 7.6% выше доходности S&P500.

Наша флагманская стратегия US Accelerated, реализованная для наших клиентов на платформе БКС Fintarget, показала в период с 31.07.2021 по 31.08.2021 доходность 1.6%. Доходность YTD с начала года составляет

( Читать дальше )

Результаты за 1-е полугодие 2021

- 02 июля 2021, 11:31

- |

Лежу с ковидом, поэтому буду максимально краток:

- Первое полугодие мы пережили достойно несмотря на две волны распродаж в технологическом секторе

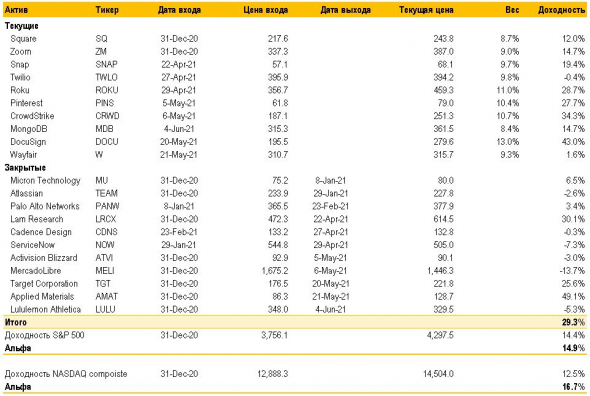

- Портфель, который мы публикуем на смартлабе, показал +29.3% за полгода

- Флагманская стратегия на сервисе Финтаргет принесла за тот же период +39.8%, а всего среднегодовая доходность с момента запуска составила +66.9%

Как выкарабкаюсь — опубликую какую-нибудь интересную аналитику по нашему портфелю, думаю, это будет как раз в новому сезону отчетностей, когда начнутся перестановки в портфеле.

Берегите себя, не болейте и инвестируйте!

Анализ DocuSign: Халиф не на час и не на год

- 21 июня 2021, 19:08

- |

Дорогие друзья!

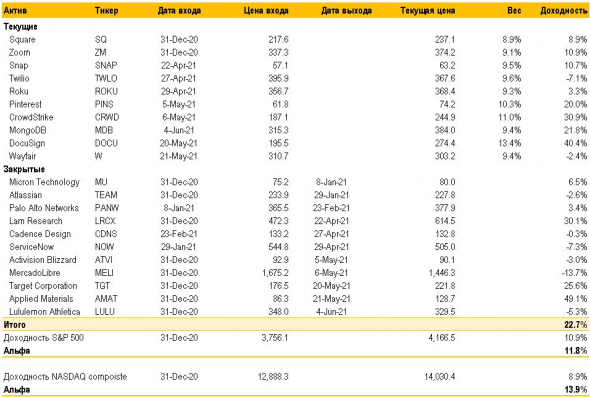

Мы рады поделиться с вами нашими последними результатами. Последний раз мы публиковали наш актуальный портфель по состоянию на 21 мая, когда по итогам отчетностей за 1К 2021мы переложились в более агрессивный набор бумаг – быстрорастущие компании в сфере информационной безопасности, видеостриминга, облачных сервисов и др. Минувший месяц продемонстрировал, что наша ставка полностью оправдалась: если S&P500 c 21 мая прибавил всего 0.3%, то доходность нашего портфеля составила 18.8%!

Композиция портфеля с тех пор практически не поменялась – только 4 июня по результатам отчетности за 1К 2021 мы исключили Lululemon Athletica, заменив ее на блестяще отчитавшуюся MongoDB. В таблице ниже видно, что 4 из 10 компаний сделали за месяц по 20-40%.

Наша флагманская стратегия, реализованная для наших клиентов на платформе БКС Fintarget, также показала отличный результат, прибавив за месяц 22.2%. Доходность YTD с начала года составляет 33.4%, аннуализированная доходность с момента запуска 19.07.2020 составила 61%.

( Читать дальше )

Демо-портфель на 24.05.2021

- 24 мая 2021, 21:29

- |

Пока есть время, решили запостить апдейт портфеля, который мы начали вести в январе 2021. Как уже писали много раз до этого, мы называем эту штуку «демо-портфелем», потому что 1) на реальных деньгах используем другую стратегию, которую не хотим раскрывать публично 2) «демо» подчеркивает, что портфель формируется точь-в-точь с заданной стратегией, тогда как на реальные деньги все равно иногда отклоняются пропорции, момент совершения сделок и т.п.

На момент прошлого апдейта мы надеялись, что коррекция в быстрорастущих акциях и бумагах технологического сектора завершилась и можно выдохнуть с облегчением. Как выяснилось, радовались мы рановато и пришлось пережить довольно неприятную вторую волну распродаж. Тем не менее, по итогам сезона отчетностей за 1К 2021 мы решили начать перекладываться в более агрессивный портфель — быстрорастущие компании, которые потеряли по 30-50% от февральских максимумов. Ловить падающие ножи — занятие неблагодарное, однако же мы считаем, что текущие уровни уже привлекательны для покупок и потенциал дальнейшего обвала ограничен.

( Читать дальше )

Грааль забесплатно - максимально примитивная стратегия на американском рынке

- 23 мая 2021, 20:56

- |

Всем привет!

Накануне в комментариях вот к этому посту пообещал рассказать про самые примитивные стратегии на американском рынке, позволяющие показывать доходность лучше рынка. Прелесть этих подходов заключается в том, что для их применения не нужно владеть ни навыками инвестиционного анализа, ни выдающейся психологической устойчивостью, т.к. стратегии основаны на строгих критериях входа и выхода из позиции и исключают человеческий фактор.

Подходы эти мы разработали в рамках создания нашей стратегии на американском рынке, когда тестировали наличие тех или иных закономерностей. Подход, о котором пойдет речь сегодня, мы выявили в ходе анализа гипотезы о том, что быстрорастущие компании показывают доходность лучше рынка. И что же?

Стратегия #1. Портфель быстрорастущих компаний

Стратегия предполагает, что портфель в любой момент времени на 100% укомплектован компаниями, которые отвечают следующим критериям:

- Темп роста выручки y-o-y по результатам последней квартальной отчетности – выше 25%

( Читать дальше )

Торгуем на отчетах US Markets, S&P 500 (SPX), NASDAQ 100 (NDX), DOW 30 (DJI) на 51 неделе 2019 г

- 22 декабря 2019, 23:28

- |

Для тех, кому интересна торговля на рынках акций США с высокой вероятностью получения дохода, будут интересны эти данные.

Не претендуя на полноту и достоверность сообщаем, что отчеты о доходах (прибыли) на текущую неделю 51 будут публиковать компании из списка:

- S&P 500 (SPX) — нет публикаций

- NASDAQ 100 (NDX) — нет публикаций

- DOW 30 (DJI) - нет публикаций

- US Markets — см. вложенный список из более чем 80 компаний

| Дата публикации отчета | Тикер | Дата окончания | Рекомендации |

( Читать дальше )

Американские акции, если кому интересно

- 03 апреля 2018, 18:33

- |

Решил написать свой первый пост. Буду краток, и выражу лишь свои основные мысли. Если зайдет, возможно буду также дальше публиковать время от времени. Пост про Lululemon.

Для тех, кто не знает этот бренд – компания занимается продажей спортивной одежды (athletic leisure) и ориентирована главным образом на одежде для занятий йогой. Основным продуктом соответственно являются леггинсы и топики на любой вкус.

За последние пару лет лулу провел широкую маркетинговую программу и сейчас позиционирует себя как премиальный продукт на рынке. Это совсем коротко, кому интересно можно полазить в интернете и подписаться в инсте :)

В конкуренции с крупными игроками (найк и адидас), лулу безусловно проигрывает по объему, но выигрывает за счет более высоких цен и часто обновляемых коллекций. Андер армор и пр. тоже отличные компании (как и все со своими проблемами), но отличие лулу – то что это лидер именно в аутентичной одежде для занятий йогой, и покупатель готов платить премию за продукт.

( Читать дальше )

Что взять на лето?

- 02 июня 2015, 15:17

- |

Что взять на лето?

Вход до конца недели.

Закрытие планируется в конце 3-го квартала.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал